Riqueza y vivienda 2002 – 2020

En 2019, los hogares españoles poseían una riqueza estimada en 5,8 billones de euros equivalente a 4,6 veces el PIB de este año. Ello sin contar el valor del equipamiento de las viviendas en bienes de consumo duradero ni el valor del parque de automóviles y otros vehículos propiedad de las familias, que ascendía en ese mismo año a otros 530 millardos de euros.

La gama de activos en los que se materializa dicha riqueza es muy amplia, incluyendo las categorías genéricas de viviendas y otros inmuebles, depósitos bancarios, activos productivos (propiedad de trabajadores autónomos), acciones y participaciones en empresas cotizadas y no cotizadas, fondos de inversión, planes de pensiones y seguros de vida, ahorro y jubilación. Pero el componente más importante de la riqueza de los hogares es, de lejos, la vivienda. Muy por encima de los activos financieros.

Este ahorro, acumulado durante décadas por los hogares más veteranos, transmitido, incluso, de generación en generación o constituido en base a la renuncia del consumo presente, es la savia que financia el conjunto de las actividades económicas en su operación cotidiana y, especialmente, el crecimiento de las mismas a través de la inversión y el emprendimiento, al tiempo que sirve a la planificación financiera vital de sus propietarios.

La fuente principal de la que disponemos para conocer la situación y evolución del ahorro de los hogares en España es la Encuesta Financiera de las Familias (EFF) del BCE-Banco de España, de periodicidad trianual desde 2002 (observaciones de 2001), siendo la de 2020 la última oleada (observaciones de 2019). Puede consultarse su base de datos para España aquí y para el eurosistema aquí.

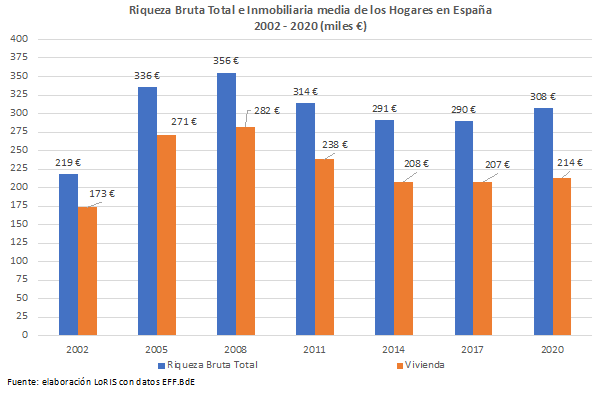

El gráfico siguiente muestra la evolución de la Riqueza Bruta y la Vivienda medias de los hogares españoles entre 2002 (observaciones de 2001) y 2020 (observaciones de 2019). En la serie resulta evidente el fuerte impacto de la crisis financiera (2008-2013) y la lenta recuperación de la riqueza de los hogares que, en la oleada de 2020 de la EFF todavía no había recuperado el nivel nominal de 2008. Como es bien sabido, la crisis financiera en España se caracterizó sobre todo por el estallido de la burbuja inmobiliaria que pilló a los hogares con una deuda en fuerte crecimiento. Al mismo tiempo, se produjo la depreciación de diversas clases de activos financieros, especialmente la renta variable y otros productos financieros vinculados en mayor o menor medida a la renta variable.

Es inmediato comprobar la apabullante presencia del inmobiliario en la riqueza de los hogares españoles. La ratio de aquella sobre esta en 2002 era del 79,13, e incluso aumentó hasta casi el 81% en 2005, pero desde entonces esta ratio ha sufrido un significativo descenso debido a la reducción relativamente mayor del valor del activo inmobiliario frente al de los activos financieros. En la oleada de 2020 de la EFF la ratio del peso de la vivienda en la riqueza total de los hogares se situaba en el 69,42%, diez puntos porcentuales menos que en 2002. El valor medio por hogar de su activo inmobiliario en 2020 era de 214 mil euros, habiendo sufrido este una depreciación del 24,11% respecto a su valor en la oleada de 2008 (observaciones para 2007), la víspera del estallido de la burbuja inmobiliaria.

Detalle por edad de la persona principal 2020

La trayectoria temporal recién comentada no revela algo muy importante en materia de riqueza y vivienda. En concreto, la posición de cada hogar en función de la edad de su persona (o sustentador) principal, es decir, una perspectiva de ciclo vital. Con objeto de no cargar demasiado el contenido de esta entrada, se ofrece a continuación el gráfico siguiente sólo para la oleada 2020 de la EFF en el que se muestra la distribución por grupo de edad de la persona principal del hogar de los indicadores de riqueza total e inmobiliaria cuya secuencia temporal se mostraba en el gráfico anterior.

Un rasgo sobresale a primera vista. Rasgo natural que no debería sorprender a nadie, por otra parte. La riqueza bruta y, dentro de ella, la vivienda, se concentran en los hogares cuya persona principal tiene 55 y más años. A cambio, como se aprecia en el gráfico siguiente, las deudas se concentran en los hogares más jóvenes. Para estos, la deuda supera el 32% de la riqueza bruta mientras que los hogares encabezados por personas de más edad apenas mantienen deudas.

De nuevo, la vivienda muestra su huella en estos datos que se refieren a la riqueza total (constituida, como se ha dicho, por la vivienda, otros activos reales y los activos financieros) de varias maneras. Está presente en mucha menor medida en las carteras de los jóvenes (que mantienen deuda viva mucho más ampliamente) que en las de los mayores. Los mayores de 75 y más años parecen tener sus viviendas virtualmente pagadas al completo. Los datos más finos revelan que los hogares cuya persona principal tiene 55 o más años, que representan algo menos de la mitad de todos los hogares (el 49,59%), poseen algo más de las dos terceras partes de la riqueza bruta total (el 64,47%), esos 5,8 billones a los que nos referíamos al inicio de esta entrada, una concentración, como también se decía, natural y no excesivamente sesgada hacia los mayores.

(Continuará…)

Riqueza de los hogares y ahorro para la jubilación en España (II)

Riqueza de los hogares y déficit de ahorro previsional en España (III)